Silicon Valley Bank - ce a provocat colapsul, urmări și consecințe

Un aspect important al Silicon Valley Bank (SVB) este faptul că, deși era considerată o bancă de dimensiuni medii în standardele Wall Street-ului (fiind a 16-a cea mai mare bancă din țară, cu active de aproximativ 200 de miliarde de dolari în ianuarie), ocupa un loc privilegiat în comunitatea tehnologică. Înființată în 1983, banca avea o reputație remarcabilă în scena start-up-urilor din Silicon Valley. Era cunoscută pentru că își asuma riscuri în ceea ce privește finanțarea start-up-urilor pe care nicio altă bancă nu ar fi vrut să le finanțeze. În ultima săptămână, pe măsură ce a intrat în faliment, fondatorii mai multor companii au povestit cum au obținut primul lor împrumut de afaceri sau primul lor credit de la Silicon Valley Bank. Unii angajați din domeniul tehnologic și-au obținut ipotecile și creditele auto de acolo.

Relațiile de acest fel sunt valoroase, iar cel mai probabil scenariu este că, în viitorul apropiat, o mare bancă de pe Wall Street va achiziționa Silicon Valley Bank. Banca mare va prelua activele și pasivele și își va rambursa integral depozitanții, astfel încât nimeni nu va suferi pierderi catastrofale (cu excepția acționarilor de capital ai SVB-ului).

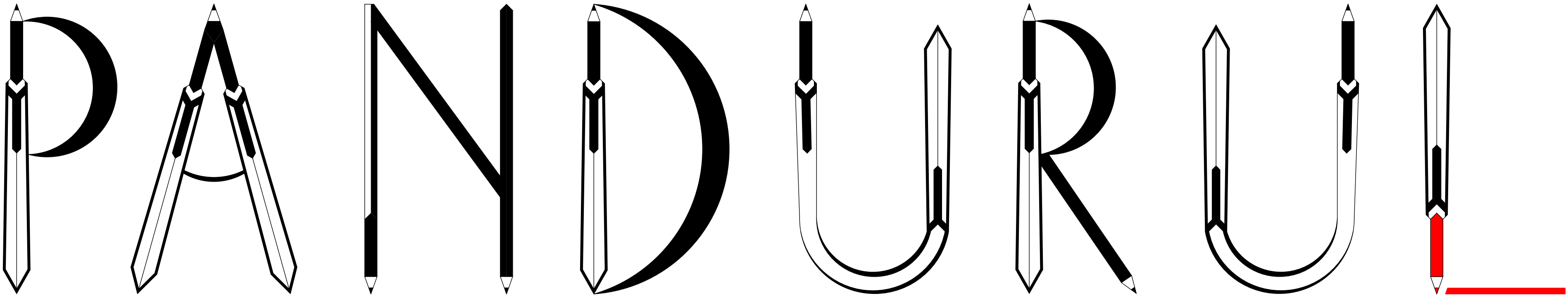

Dar înainte să trecem la presupuneri și discutăm mai multe despre urmări, trebuie să înțelegem cum a ajuns colapsul băncii să fie considerat de experți, din punct de vedere al activelor, al doilea cel mai mare eșec bancar din istoria SUA.

Sursa: Federal Deposit Insurance Corp

Implicațiile Sistemului Federal de Rezerve al Statelor Unite ale Americii

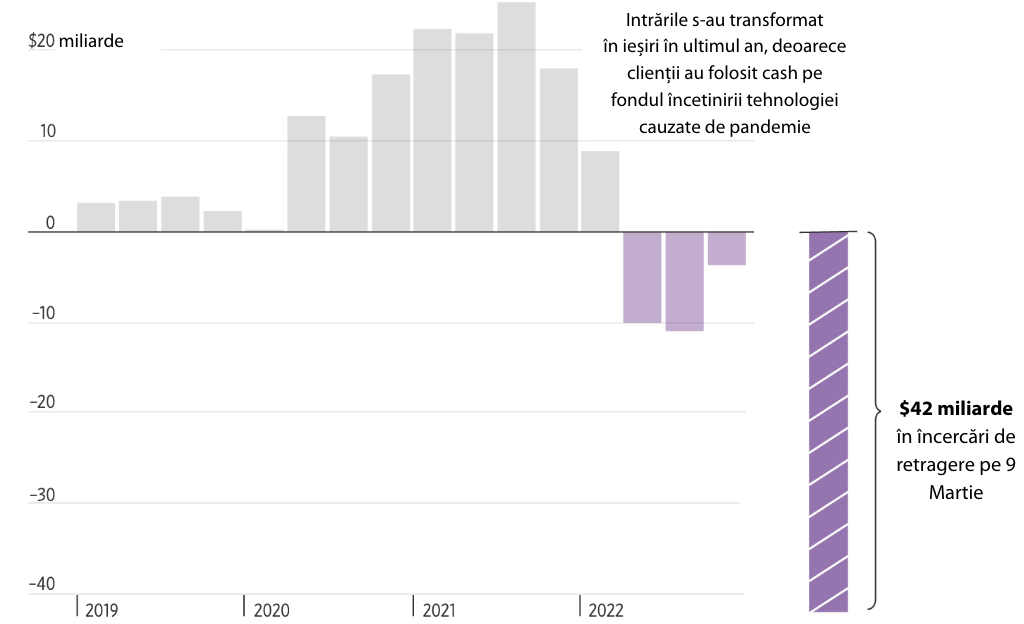

Începând de anul trecut, Rezerva Federală a Statelor Unite a început să crească ratele, într-o încercare de a combate inflația. Când banii devin mai scumpi din cauza ratelor mai ridicate, investitorii sunt mai puțin dispuși să își asume riscuri. Această situație a afectat start-up-urile din domeniul tehnologic, care reprezintă clienții principali ai Silicon Valley Bank.

Banca vinde portofoliul de obligațiuni cu pierderi

Pentru a face față nevoilor de lichiditate, unii dintre clienții SVB au fost forțați să retragă bani în contextul în care ratele dobânzilor au afectat piața ofertelor publice inițiale și au crescut costurile de colectare a fondurilor private. Această situație a dus la închiderea pieței de oferte publice inițiale pentru multe start-up-uri. Ca urmare, Silicon Valley Bank a fost nevoită să găsească soluții pentru a face față cererilor de retragere ale clienților săi în această săptămână. Pe 8 martie, au vândut un portofoliu de obligațiuni în valoare de 21 miliarde de dolari, care în mare parte consta din Trezoreriile Statelor Unite. Cu toate că portofoliul genera un randament mediu mult sub rata actuală a Trezoreriei pe termen de 10 ani, banca a fost forțată să vândă mult mai ieftin și să recunoască o pierdere de 1,8 miliarde de dolari. Pentru a acoperi această pierdere, SVB a decis să obțină capital suplimentar.

Acțiunile se prăbușesc

În încercarea de a-și acoperi deficitul de finanțare, SVB a anunțat, joi, că va vinde acțiuni în valoare de 2,25 miliarde de dolari. Anunțul a dus la o scădere de 60% a acțiunilor SVB la închiderea zilei de tranzacționare, pe măsură ce investitorii s-au îngrijorat că retragerile de depozite ar putea duce la o cerere suplimentară de capital din partea băncii.

Sursa: rapoartele trimestriale ale firmei

Conform raportului Reuters, unii clienți ai SVB și-au retras banii din bancă la recomandarea unor firme de capital de risc, precum Founders Fund, deținută de Peter Thiel. Această mișcare a creat îngrijorări în rândul investitorilor, precum General Atlantic, care erau implicați în vânzarea de acțiuni, iar efortul de strângere de capital a eșuat la finalul zilei de joi.

FDIC a preluat controlul băncii și a creat o nouă entitate numită Banca Națională de Asigurare a Depozitelor din Santa Clara. Potrivit reglementărilor, toate depozitele băncii au fost transferate la noua bancă, iar deținătorii de depozite asigurate vor avea acces la fondurile lor. În cazul în care depozitele lor depășesc limitele de asigurare, aceștia vor primi certificate de lichidare pentru sumele neasigurate. Majoritatea depozitelor SVB nu sunt asigurate.

Pe scurt:

O bancă din SUA numită Silicon Valley Bank, foarte populară printre start-up-urile din domeniul tehnologic, a avut parte de un clasic "bank run" în stilul anilor 1920, când au investit prea mult din depozitele lor în investiții care nu puteau fi transformate rapid în bani lichizi. Așadar, când un grup de clienți s-au îngrijorat și și-au retras banii, banca nu a mai putut plăti clienții în numerar. Cu toate acestea, începând cu 1920 avem FDIC, agenția guvernamentală care se ocupă de această situație. Astfel că FDIC a preluat banca vineri după-amiază (10 martie) și o va gestiona de acum înainte.

Pe cine afectează acest colaps?

- Dacă ai depozite mai mici de 250.000 de dolari la SVB, atunci asigurarea FDIC te acoperă complet și vei avea acces la toți bani luni dimineața.

- Dacă ai depozite de peste 250.000 de dolari la SVB, atunci numai primii 250.000 de dolari sunt acoperiți în totalitate, iar pentru a primi restul banilor înapoi, trebuie să aștepți ca FDIC să vândă activele băncii. Unele active pot fi vândute rapid, iar altele mai încet. În cele din urmă, toți posesorii de conturi ar trebui să primească înapoi între 90% și 95% din banii lor, dar probabil vor avea acces la o porțiune mai mică dintre aceștia în următoarele zile.

- Dacă sunteți angajat al unei companii care și-a păstrat toți banii la SVB, există un anumit risc ca salariul tău să intre cu câteva zile mai târziu. Unele firme pot intra în faliment, dacă nu pot recupera acele investiții.

- Dacă nu ai un cont la SVB și nu lucrezi la o companie cu un cont acolo, cel mai probabil că nu vei fi afectat deloc. Un singur avertisment în acest sens este că eșecul unei bănci îi face pe alți investitori să devină temători și există o mică șansă ca acest lucru să ducă la eșecul altor bănci sau la o recesiune. Majoritatea experților par să creadă că ceea ce s-a întâmplat la SVB a fost o situație unică care cel mai probabil nu se va aplica și la alte bănci, însă nimeni nu poate fi sigur de cum va evolua situația.

Impactul acestui eveniment asupra industriei tehnologice și a economiei în general rămâne de văzut. În timp ce autoritățile financiare au luat măsuri pentru a limita posibilele efecte negative ale colapsului, este important să se continue monitorizarea situației și să se învețe din greșelile făcute în trecut, pentru a îmbunătăți sistemul bancar și pentru a proteja economia de astfel de incidente în viitor.

Vizualizări: 3,170

Distribuie Trimite pe WhatsApp